仕事や趣味部屋に使える、ちょっとした小屋を建てる方が増えています。

庭に小屋がほしいんだけど、固定資産税がかかるのかな。

小屋の構造など、条件によっては固定資産税がかからないこともありますが、もし課税対象なのに申告していなかったら、どのようなことになるかご存じでしょうか。

固定資産税の未払いがバレたときには、延滞金や重加算税が課されることも。

だからこそ、小屋の設置を考えるなら、事前に正しい知識を持っておくことが大切です!

今回は、Instagramフォロワー数30万人を超える暮らしのメディア「THE ROOM TOUR」(@the_room_tour)が、固定資産税の仕組みや、課税対象外となる小屋の条件について詳しく解説します。

小屋を設置する前に知っておきたいことをまとめているので、ぜひ最後まで読み進めてください!

この記事を読めば

わかること

固定資産税のかからない小屋の5つの条件とは

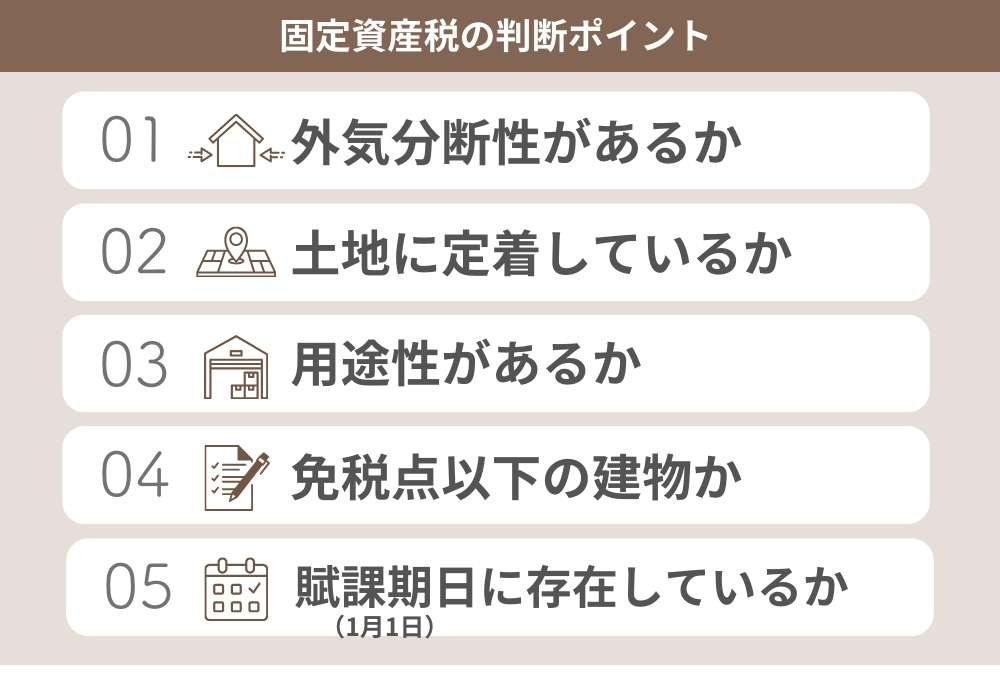

固定資産税がかからない小屋かどうかは、これから解説する5つの条件で判断できます。

判断のポイントは2つです。

- 条件①~④の1つでも該当すると、固定資産税の対象外

- 条件⑤については、固定資産税がかかる年度を判断する条件

条件には注意点もありますので、一つひとつ詳しく解説していきます。

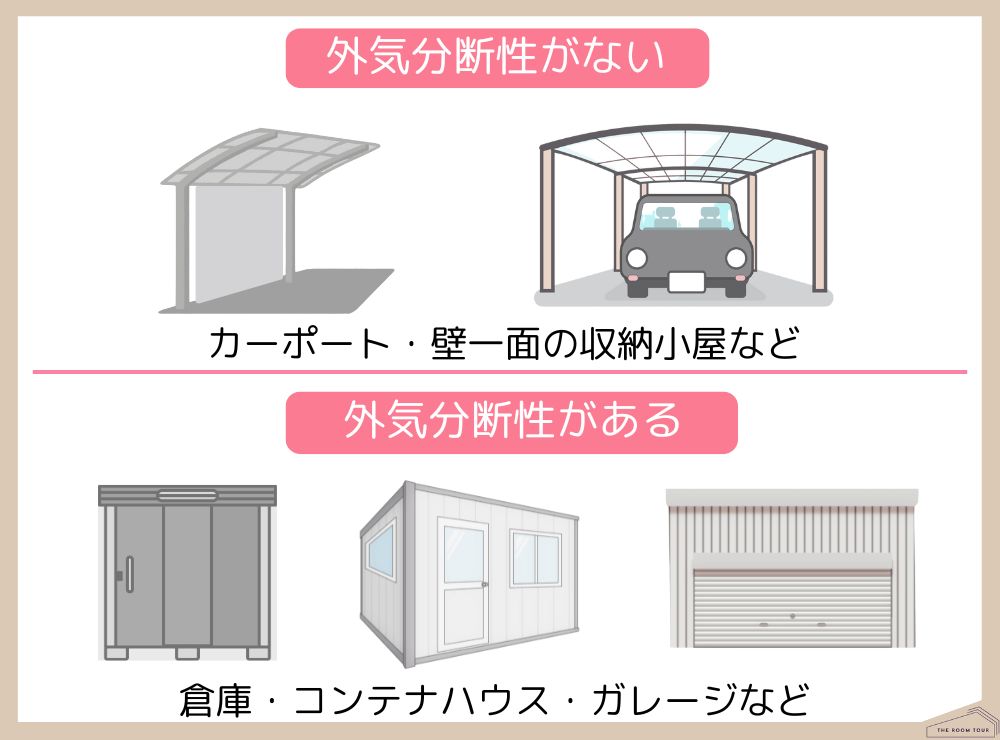

条件①外気分断性がない

固定資産税がかかるかどうかは、建物が外気を遮断する構造かどうかによって決まります。

3方向以上が、壁や窓、ドアで外としっかり仕切られている場合、建築物として判断され課税対象になります。

一面シャッターで外気を通しやすい構造であっても、閉めれば車を停めたり、物が置けたりして、目的が達成できると判断されれば課税対象です。

たとえば、壁一面の収納小屋やカーポートは、外気とつながっているため、課税対象外と判断されるよ!

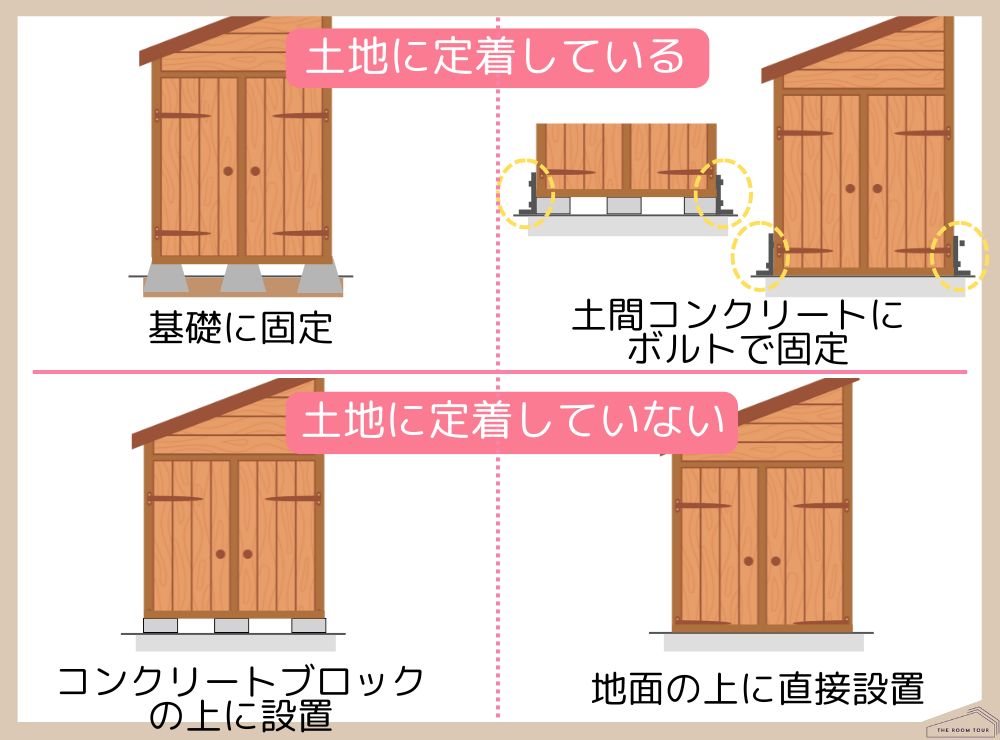

条件②土地に定着していない

「土地に定着していない」とは、移動が可能な状態を指し、小屋が床にどう設置されているかによって、判断が分かれます。

小屋に多い設置方法は以下のとおりです。

- 基礎に固定

- 土間コンクリートにボルトで固定

- 簡易的なブロックの上に設置

- 地面の上に直接設置

では、設置方法に対する考え方の一例を見てみましょう。

| 基礎工事をして、 コンクリートでしっかり固定 | →土地に定着している |

| 土間コンクリートにボルトで固定 | →土地に定着している |

| コンクリートブロックの上に載せただけ | →土地に定着していない |

| 地面に置いただけ | →土地に定着していない |

また、仮設で建てた小屋の場合、土地に固定していても、一時的に設置されていると判断されれば課税対象外となります。

ただし、たとえ仮設でも、その場所で1年以上継続して利用するものは課税対象になるため注意してね!

条件③用途性がない

用途性とは、建物が何のために使われるのか、を問われています。

居住、作業、貯蔵などを目的とする利用空間がつくられていれば、用途性があるとみなされます。

これはほとんどの人が該当しそうね。

たまにしか使わない小屋でも、収納庫として棚が置いてあったり、電源が設置されたりしていたら、目的がある建物と判断され、課税対象になる可能性が高いよ!

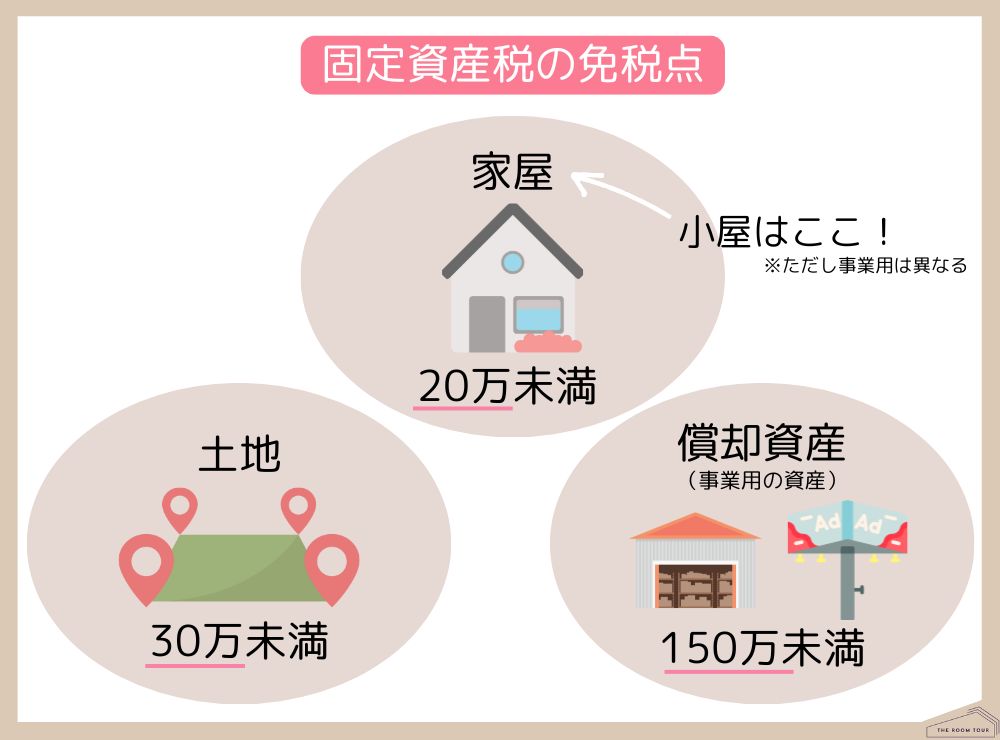

条件④免税点以下の建物

固定資産税には、「免税点」という基準があり、これ以下の建物は課税対象から外されます。

家屋の課税標準額は、固定資産税を計算するもととなる評価額と同一額だよ!

条件⑤賦課期日(1月1日)に存在しない建物

5つ目であるこの条件は、小屋自体の固定資産税の対象・対象外の判断条件ではありません。

固定資産税がかかる場合、いつから対象になるかを決める条件なんです。

固定資産税は、毎年1月1日の時点で存在している建物にかかります。

- 1月2日以降に新設された小屋は、その年の課税対象にはならないが、翌年の1月1日に存在すれば、翌年から課税される

- 1月1日をまたがずに解体・売却された小屋は、固定資産税の対象外となる可能性あり

解体や売却のタイミングを計画的に決めることで、固定資産税を節約できる場合があるので、事前に確認しておきましょう。

小屋・物置・カーポートの課税条件を比較

ここまで、課税対象となる条件について説明してきました。

続いて、小屋・物置・カーポート・ガレージといった具体的な建物の課税条件を比較表で整理します。

条件を確認し、計画的に小屋を設置しましょう。

| 種類 | 外気分断性の有無 | 土地への定着性 | 課税対象になる可能性 |

|---|---|---|---|

| 小屋 | あり/なし | 定着・非定着 | 条件次第で課税対象(条件①~⑤を確認) |

| 物置 | あり/なし | 定着・非定着 | 条件次第で課税対象 |

| カーポート | 基本なし(屋根のみの場合) | 定着あり | 原則、課税対象外(外気分断性がないため) |

| ガレージ | あり(壁・シャッターあり) | 定着あり | 課税対象になる可能性が高い |

とくにカーポートとガレージは混同されやすいので要注意です。

カーポートは屋根のみの簡易構造であれば課税対象外となるケースが多い一方、ガレージは壁・シャッターが付いているため課税対象になる可能性があります。

詳細は自治体に相談するのが安心です。

そもそもどのような小屋が建てられるかイメージが付いていない方は、プランを無料で作成してくれる「タウンライフ外構」がおすすめです。

見積もりも合わせて出してくれるので、価格の参考にもなります。

小屋の固定資産税を払わなかった場合は?バレるとどうなる?

小屋を建てたけれど、固定資産税を払っていない場合には注意が必要です。

課税対象であるにもかかわらず申告や納税していなかったことが判明すると、支払うべき年月をさかのぼって支払いを命じられるだけでなく、延滞金も上乗せして請求される可能性があります。

さらに、意図的に申告しなかった、あるいは虚偽の申告をしたなど、悪質と判断されるケースでは、重加算税が課されることも。

なぜバレる?理由と調査方法とは

なんでバレるの?裏庭だったらバレなさそうだけど・・・

航空写真や調査員が巡回するだけでなく、最近ではドローンやAI画像解析を使う自治体もあるんです。だから、場所に関係なく見つかる可能性はあるよ!

「小屋くらい大丈夫」と思ってしまいがちですが、意図的に税金を逃れようとする行為はNGです。

課税対象となる小屋を建てた場合には、適切な手続きを行いましょう。

申告漏れ対策と相談窓口

実は、固定資産税のうち、土地や家屋については不動産登記簿などで自治体が把握しているため、原則として納税者による申告は不要です。

固定資産税の対象となる償却資産(事業用の設備など)には、登記制度がないため、所有者自身が申告する必要があります。

申告がなければ、自治体がその資産の存在に気づけず、結果として「未申告扱い=脱税のリスク」となってしまいます。

納税対象になるか不安なときは、迷わず市区町村の固定資産税課や税務課に相談するのがおすすめですよ!

正しい知識で、トラブルを未然に防ぎましょう。

固定資産税とは?わかりやすく解説!

固定資産税がかかる条件について解説しましたが、そもそも固定資産税とはどのような制度なのか、わかりやすく解説します。

では一つずつ説明します。

固定資産税の概要

固定資産税とは、建物や土地などを所有していると課税される税金です。

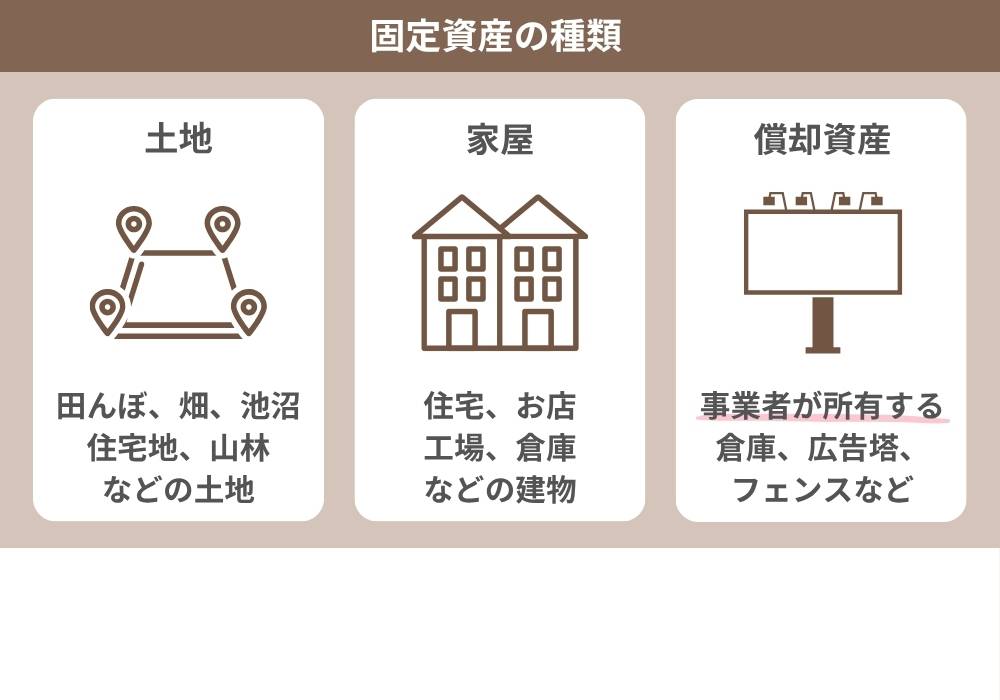

固定資産の種類と具体例

固定資産の種類は大きく3つあります。

- 土地

- 家屋

- 償却資産(事業用の資産)

具体的には以下のような資産です。

| 固定資産の種類 | 例 |

| 土地 | 田んぼ、畑、住宅地、池沼、 山林、鉱泉地(温泉など)、牧場、原野などの土地 |

| 家屋 | 住宅、お店、 工場(発電所や変電所を含む)、倉庫などの建物 |

| 償却資産 | 会社等(事業者)が所有する構築物(広告塔やフェンスなど)、 飛行機、船、車両や運搬具(鉄道やトロッコなど)、 備品(パソコンや工具など)など |

小屋は「家屋」に該当するのね!

もしもつくりたい小屋が事業運営のためなら「償却資産」に該当するから、注意してね!

償却資産の場合、冒頭で解説した「固定資産税がかからない小屋の条件」は関係なくなります。

詳しくは「注意点②事業用の資産は課税対象となる場合がある」で解説します。

固定資産税は何に使われているのか

固定資産税は地方税の一つです。

納税された市区町村により、主に道路や公園といった公共施設や、福祉などの行政サービスに充てられています。

街や生活の一部に使われているんだね!

固定資産税の納付先

建物や土地が所在する市区町村です。

ただし、東京都23区内に対象物件がある場合は、東京都に対して、都税として納税することになるんだよ!

納税義務者

固定資産税の納税義務者は、その年の1月1日時点での所有者となっています。

都市計画税との違い

小屋や物置を建てたとき、「固定資産税だけ気にしていればOK」と思っていませんか?

実はもう一つ、「都市計画税」という税金がかかる可能性があります。

固定資産税と都市計画税の主な違いを、簡単に比較してみましょう。

| 項目 | 固定資産税 | 都市計画税 |

|---|---|---|

| 課税の条件 | 小屋の構造や用途などの条件で決まる | 土地が「市街化区域」にあれば原則課税 |

| 税率の目安 | 1.4%(標準税率) | 0.3%(上限。多くの自治体はこの水準) |

◎市街化区域とは

住宅や公園、道路などの整備を進める「開発対象エリア」として市区町村が指定した地域のこと。

つまり、固定資産税は小屋のつくりによって課税の有無が決まりますが、都市計画税は、土地が「市街化区域」にあるかどうかで判断されます。

そのため、固定資産税はかからなかったのに、都市計画税だけ請求された!というケースもあり得ます!

でも安心してください。

都市計画税がかかるかどうかを確認するには、2つのポイントがあります。

① 自分の土地が「市街化区域」にあるか

② 小屋の評価額が「免税点」を下回りそうか

この2点を、事前に自治体の都市計画課や固定資産税課に確認しておくと安心です。

都市計画税の詳細は、総務省の公式サイト「都市計画税」でも確認できます。

固定資産税の計算方法

下記計算式が、家屋の固定資産税を求める式になります。

建物の固定資産税額=

建物の課税標準額×1.4%(税率)

では、以下の3STEPで、計算の手順を解説します。

STEP1)固定資産が評価され評価額が決まる

家屋の固定資産税を計算するときのもとになるのが、建物の価値を決める「評価額」です。

建物が所在する市区町村が「固定資産評価基準」に基づいて、土地や建物の価値を評価します。

再建築費評価額 × 経年減点補正率等 × 評価点1点あたりの金額

- 再建築費評価額

今、その建物と同じものを同じ場所に新しく建てたら、どれくらいお金がかかるかを想定した金額のことで、物価の変動などが考慮される

- 経年減点補正率等

建物が時間の経過とともに劣化し、価値が下がることを反映するための補正率など

- 評価点1点あたりの金額

1円×物価水準による補正率×設計管理費等による補正率

簡単いうと、評価額は物価変動、建物の構造、素材、経年数などを考慮して決定されるのよ!

また、評価額は3年ごとに見直します。

見直すことで、現状に合った金額で計算してくれるんだね!

以下の総務省のホームページでは、評価のフローや仕組みについて詳しく解説しているので、気になる方は「固定資産評価のしくみについて(家屋評価)」もご覧ください。

総務省ホームページ

STEP2)評価額に基づいて課税標準額が決定される

家屋の税額は、原則として評価額がそのまま課税標準額になります。

STEP3)課税標準額×税率(1.4%)により税額が決まる

固定資産税の標準税率は1.4%です。

ただしこの税率は、建物が所在する市区町村の方針によって変更されることがあります。

各市区町村のホームページで税率は記載されているよ!

STEP2でも説明したとおり、STEP1で算出された建物の評価額が課税標準額です。

評価額に税率を乗じて、その建物のその年の固定資産税が算出できるよ!

なお、固定資産税には軽減対策があり、一定期間は税額が減額されます。

新築の住宅が主に対象のため、小屋の場合は該当しないかもしれませんが、固定資産税の知識として知っておくとよいでしょう。

小屋の試算例を紹介

「小屋に税金がかかるって言うけど、実際いくらぐらい?」と気になる方も多いと思います。

そこで、よくあるサイズの小屋を例にして、固定資産税をざっくり試算してみました。

延床面積:約10㎡(6畳ほど)

簡易な物置タイプ

評価額:18万円

税率:1.4%

年間の税額:18万円 × 1.4% = 2,520円

✔ 評価額が20万円未満(免税点以下)なので、課税されません

続いて、内装や電気設備が整備してあるしっかりとしたつくりの小屋の場合を解説します。

延床面積:約10㎡(6畳ほど)

内装や電気設備あり

評価額:25万円

税率:1.4%

年間の税額:25万円 × 1.4% = 3,500円

✔ 免税点(20万円)を超えるため、固定資産税がかかります

「課税されるかどうか」は評価額で決まるため、心配な方は自治体の税務課に確認しておくのがおすすめです。

固定資産税のかからない小屋をつくりたいときの3つの注意点

固定資産税のかからない小屋の条件を解説してきましたが、注意点を3つ説明します。

知らずに支払いが漏れていた、とならないようにしっかり読んでおきましょう。

注意点①市区町村ごとに課税基準が異なるケースがある

たとえば、同じ構造の小屋でも、管轄の市区町村によって「家屋」と認定されるケースと、課税対象外とみなされるケースと判断が分かれる場合があります。

規模が大きかったり、構造が特殊だったりすると注意が必要かも!

そのため、他の地域の例だけで判断せず、実際に小屋を設置する各市区町村の税務課へ相談しておくと安心です。

注意点②事業用の資産は課税対象となる場合がある

小屋が「家屋」として認定されなくても、事業目的で使用する場合は固定資産税がかかる可能性があります。

たとえば、ブロックの上に載せただけのコンテナでも、事業の作業場として使用している場合は「償却資産」として扱われ課税対象です。

周壁のないカーポートも、店舗用であれば償却資産になるよ!

また、償却資産は所有者が申告するものなので、申告漏れに最も気をつけなければならない固定資産税です。

判断に悩むものは、相談したほうが確実ね!

償却資産の申告漏れは、各市区町村のホームページでもたびたび注意喚起がされています。

迷ったら、税務課に相談することで、申告漏れから発生するペナルティを回避できます。

注意点③建築確認申請や登記の有無は関係ない

建築確認申請しない小屋だから、固定資産税も対象外だよね!

建築確認申請と固定資産税は別物で、納税の判断には関係ないんだよ!

登記も同じく、登記の有無は関係ありません。

建築確認申請や登記は不要と判断された小屋の場合でも、固定資産税の対象となるか判断できない場合は、管轄の市区町村に相談してみるとよいでしょう。

小屋の固定資産税に関するよくある質問

「固定資産税って、そもそもどんなときにかかるの?」「うちは大丈夫かな?」と感じている方も多いのではないでしょうか。

ここでは、小屋を建てるときによくある疑問をQ&A形式で解説します。

裏庭に小屋を建てたらバレないのでは?

近年では、自治体が航空写真やドローン、AI画像解析などを活用して家屋の変化をチェックしています。

たとえ裏庭や目立たない場所でも、小屋の存在は把握される可能性が十分あります。

小屋の構造や用途が課税対象の条件に該当していれば、後から追徴課税されるケースもありますよ!

「見つからないからOK」と自己判断せず、心配な場合はあらかじめ相談するのが確実です。

カーポートでも固定資産税がかかる場合はある?

一般的なカーポートは屋根だけで外気分断性がないため、固定資産税の対象外になることが多いです。

ただし、側面に壁を設けたり、シャッター付きのガレージ仕様にしたりすると「建物」と見なされ、課税対象になることも。

また、店舗や事業用スペースとして使う場合は、償却資産として申告が必要なケースもあるため注意しましょう!

小屋の大きさによって固定資産税の対象は変わる?

「10㎡以下なら大丈夫」と思われがちですが、固定資産税の課税基準には明確な面積制限はありません。

重要なのは、冒頭の章「固定資産税のかからない小屋の5つの条件とは」で解説したような内容に該当するかどうかです。

評価額が20万円未満であれば課税されない場合もありますが、大きさだけで判断するのは危険です。

不安なときは、建てる前に自治体へ確認しておきましょう。

固定資産税のかからない小屋をつくりたいなら構造と用途、免税点がポイント

本記事では、固定資産税の仕組みや課税対象外となる小屋の条件、未払いに関する注意点について詳しく解説しました。

以下の条件①~④の1つでも該当すると判断されれば、その小屋は固定資産税がかかりません。

ただし、事業用の小屋の場合は、該当しませんので注意しましょう。

条件⑤については、固定資産税がかかる年を判断する条件です!

特に、解体や売却のタイミングで知っておくと、固定資産税を節約できる場合があるので、事前に確認しておきましょう。

また、未払いや申告漏れがバレたときのペナルティや、注意点もしっかりと把握しておきましょう。

固定資産税がかからない小屋をつくるポイントを押さえて、理想の小屋を実現させましょう。

なんとなくわかったけど、私の希望だとどんな小屋がつくれるのかな・・・

希望の小屋をつくりたいなら、信頼できる外構業者を見つけることが重要ね!

理想の小屋をつくりたいけれど、どこに相談すべきかわからない方も多いのではないでしょうか。

『タウンライフ外構』なら、小屋がほしい理由や希望条件を入力するだけで、複数の外構専門業者の見積もりや施工例を完全無料で取り寄せができます。

厳しい審査基準をクリアした優良会社のみ紹介していて、契約の縛りもないので、安心して外構業者の比較検討ができます。

選択肢をたくさん知っておくほうが、理想のプランや費用に近づけるので、ぜひ活用してみてください。